家を買うのに最適な年齢は何歳なのでしょうか?その後の人生にも影響のある大きな出来事ですから、購入のタイミングは非常に重要です。

住宅ローンを利用して購入する場合、家を買う年齢はローンの返済計画にも関わってきます。

本記事では、一般的な住宅購入時の年代や平均年齢の紹介から家を買うタイミングの考え方、それぞれの年代におけるメリット・デメリットまで解説します。 ぜひ、家を買う年齢を考える時の参考にしてください。

IECOCORO編集部

群馬・栃木・宮城・山形で注文住宅の情報誌「IECOCORO(イエココロ)」を発行する編集部。WEBサイト「自慢の注文住宅集めました。」では、地域の工務店情報のほか、多数の建築実例とイベント情報を紹介しています。

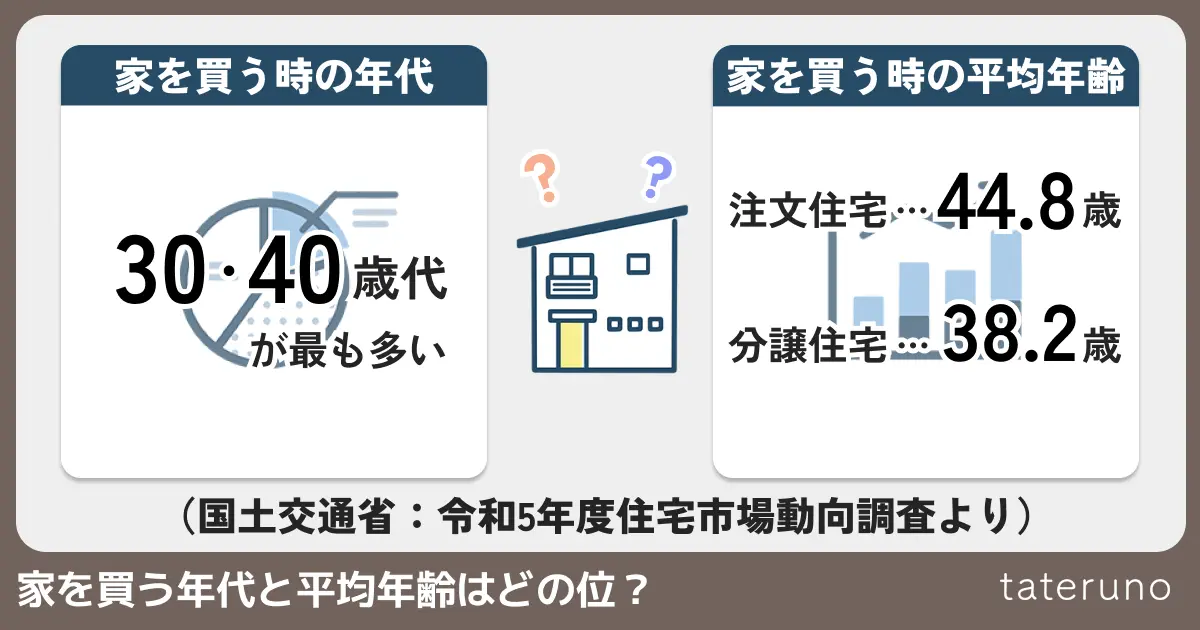

家を買う年代と平均年齢はどの位?

家の購入を考える時、一般的に家を買う年代や平均年齢はどの位なのか気になる人も多いのではないでしょうか。

国土交通省が公表している令和5年度住宅市場動向調査では、調査に参加した人の家を買った時の年代や平均年齢を見ることができます。以下で表にしましたので、詳しく見てみましょう。

なお、注文住宅は全国、それ以外は三大都市圏での調査結果です。無回答は含めず、それぞれ最も多い年代の背景を着色してあります。

家を最も購入しているのは30代と40代

国土交通省の調査結果から見ると、住宅購入の主要な層は30代と40代になります。

| 区分 | 30歳未満 | 30代 | 40代 | 50代 | 60代以上 |

| 注文住宅 | 10.1% | 36.7% | 21.6% | 10.5% | 20.4% |

| 分譲戸建住宅 | 13.5% | 48.0% | 26.4% | 5.1% | 4.2% |

| 分譲集合住宅 | 6.0% | 42.7% | 25.8% | 12.5% | 12.1% |

| 中古戸建住宅 | 3.0% | 29.8% | 29.8% | 17.4% | 17.7% |

| 中古集合住宅 | 2.8% | 33.6% | 25.6% | 17.0% | 20.4% |

おおまかな傾向として、30歳未満は新築物件を好む傾向にあり、30・40代は種類を問わず住宅購入に積極的です。50代では中古物件の需要が高まりますが、60代以上になると定年後の住み替え需要などから注文住宅の割合が再び上がっています。

家を購入する平均年齢は44歳前後

家を購入する時の世帯主の平均年齢は、注文住宅が44.8歳、分譲戸建住宅が38.2歳、分譲集合住宅が43.0歳、中古戸建住宅と中古集合住宅が46.7歳です。すべての住宅タイプの平均年齢をまとめると43.9歳になります。

| 注文住宅 | 44.8歳 | 新築 | 42.1歳 |

| 建て替え | 60.6歳 | ||

| 分譲戸建住宅 | 38.2歳 | ||

| 分譲集合住宅 | 43.0歳 | ||

| 中古戸建住宅 | 46.7歳 | ||

| 中古集合住宅 | 46.7歳 | ||

分譲戸建住宅の平均年齢が38.2歳と最も若いのは、30代後半の子育て世代が、新しい住環境を求めて購入に踏み切るケースが多いことを示唆しています。一方で、注文住宅の平均年齢が44.8歳と高めになっているのは、自分好みの家を建てるために十分な資金が必要で、ある程度の年収や貯蓄になってから購入する人が多いためと考えられるでしょう。

家を購入する年齢の中央値は42歳

国土交通省の調査でわかるのは平均年齢ですが、住宅金融支援機構の2023年度フラット35利用者調査では、フラット35利用者の年齢の中央値も公表しています。国土交通省の調査とは分類が少し違いますが、あわせて参考にしてみてください。

| フラット35利用者全体 | 42.0歳 |

| 注文住宅 | 46.0歳 |

| 土地付き注文住宅 | 38.0歳 |

| 建売住宅 | 41.0歳 |

| マンション | 47.0歳 |

| 中古戸建 | 44.0歳 |

| 中古マンション | 46.0歳 |

家を買うタイミングの考え方

住宅を購入するタイミングの考え方には、大きく分けて①年齢に応じた考え方、②年収に応じた考え方、③ライフイベントに応じた考え方という3つの軸が存在します。

①年齢に応じた考え方|30代と40代が住宅購入の目安

1つ目の軸は、年齢に応じた考え方です。住宅購入における主要な層は30代と40代ですが、これには住宅ローンが大きく影響しています。

住宅ローンを最大限に活用できるのは45歳まで

住宅購入時に多くの人が利用する住宅ローンの返済期間は最長で35年、完済期限は80歳までに設定されている場合が多いです。これを単純に逆算すると、45歳までにローンを組めば住宅ローンを最大限に利活用できることになります。

しかし、定年退職があることを考えると、80歳での完済は収入面で不安を伴う可能性が高いです。将来の収入面を考慮すると、なるべく早い段階での購入が望ましいでしょう。

一方で、20代の場合まだ年収が低かったり、転勤・転職などで生活が安定していなかったりして、住宅の購入に踏み切れない理由がある人も多いです。結果的に、生活と年収が安定し始めた30代・40代での購入が多くなると考えられます。

新築の注文住宅(土地込み)の平均購入価格は5,811万円

国土交通省の令和5年度住宅市場動向調査によれば、住宅の購入時の平均価格は新築の場合、注文住宅(土地なし)が4,319万円、注文住宅(土地込み)が5,811万円、分譲住宅が4,290万円、集合住宅が4,716万円です。中古の場合は戸建ての平均価格が2,983万円、集合住宅が2,793万円になります。

| 新築 | 中古 | ||

| 戸建て | 注文住宅 | 4,319万円(土地なし) | 2,983万円 |

| 5,811万円(土地込み) | |||

| 分譲住宅 | 4,290万円 | ||

| 集合住宅 | 4,716万円 | 2,793万円 | |

例として、この表の平均価格に準じた注文住宅を、土地込みで購入すると仮定してみましょう。

頭金(自己資金)が全くない場合、住宅ローンを35年で組むと単純計算で5,811万円÷35年で、1年に支払う金額は約166万円です。実際には住宅ローンの利息がかかりますから、金額はもっと大きくなります。

働いている間は収入がありますが、仕事を引退して年金で生活している場合、毎年約166万円と利息分を支払うのはかなりの負担です。仕事を引退する年齢を考えて、逆算していつまでに購入するのが良いのか計算してみましょう。

②年収に応じた考え方|住宅購入に必要な世帯年収は400~800万円

2つ目の軸は、年収に応じた考え方です。国土交通省の令和5年度住宅市場動向調査によれば、住宅購入における世帯年収の主要な層は400~800万円未満となっています。

| 区分 | 注文住宅 | 分譲戸建住宅 | 分譲集合住宅 | 中古戸建住宅 | 中古集合住宅 |

| 400万円未満 | 9.6% | 3.0% | 3.6% | 11.4% | 14.2% |

| 400~600万円未満 | 19.1% | 23.1% | 19.8% | 29.1% | 21.5% |

| 600~800万円未満 | 22.2% | 20.7% | 18.1% | 17.4% | 18.7% |

| 800~1000万円未満 | 17.4% | 20.4% | 19.0% | 12.7% | 12.1% |

| 1000~1200万円未満 | 9.0% | 10.2% | 10.9% | 5.0% | 6.9% |

| 1200~1500万円未満 | 6.4% | 4.5% | 7.7% | 3.3% | 4.8% |

| 1500~2000万円未満 | 5.3% | 1.8% | 4.0% | 3.0% | 1.4% |

| 2000万円以上 | 4.8% | 0.6% | 3.2% | 1.0% | 1.7% |

年収を軸に考える時に重要になるのは、年収倍率と返済負担率という2つの考え方です。以下で詳しく見てみましょう。

年収倍率の考え方

住宅金融支援機構の2023年度フラット35利用者調査では、所要資金を世帯年収で割った数値を年収倍率として公表しています。

| 住宅の区分 | 年収倍率 |

| 中古戸建て住宅 | 5.3倍 |

| 建売・分譲住宅 | 6.6倍 |

| 注文住宅 | 7.0倍 |

| 土地付き注文住宅 | 7.6倍 |

あくまで平均値ですが、フラット35の利用者は自分の年収に対して中古戸建て住宅の場合5.3倍、建売・分譲住宅の場合6.6倍、注文住宅の場合7.0倍、土地付き注文住宅の場合は7.6倍の家を購入していることになります。

例として、注文住宅の場合で考えてみましょう。年収が400~600万円の人が注文住宅を建てる場合、年収倍率の平均は7.0倍、つまり2,800~4,200万円が購入価格の目安です。同様に、年収が600~800万円の人は4,200~5,280万円が目安の金額になります。

返済負担率の考え方

返済負担率は、年収に対する1年間の返済額の割合で、「1年間の返済額÷年収×100」で計算することができます。一般的に無理なく返済しやすい返済負担率は25%以下と言われています。令和5年度住宅市場動向調査では、年収に対する住宅ローンの返済負担率の平均は19.4%です。

具体的に計算してみると、600万円の年収で4,200万円の物件を35年ローンで購入した場合、返済負担率は4,200万円÷35年÷600万円×100で20%です。800万円の年収で5,280万円の物件を購入した場合、約18.9%になります。

年収を軸にして考える場合、年収倍率や返済負担率を参考に「自分の年収で無理なく支払える範囲か」を十分に検討することが重要です。

③ライフイベントに応じた考え方|結婚や出産、退職に合わせた購入

3つ目の軸は、ライフイベントに応じた考え方です。

ライフイベントに応じた考え方では、結婚・出産・子供の進学・子供の独立・定年退職など、その後の人生に影響のある、生活上の大きな出来事に合わせて住宅の購入を考えます。

| 結婚 | 結婚は、将来の計画を2人で考えながら住宅を選ぶ良い機会です。夫婦でペアローンを組むことも可能で、年齢によっては定年退職前に返済を終わらせることもできるでしょう。このタイミングで住宅を購入する場合、子供のことや仕事上の制約など、将来的な変化に備えて家を選ぶ必要があります。 |

| 出産 | 出産を機に家を購入する場合には、子育てを円滑に行うための要素が重要になります。教育環境だけでなく、周辺の安全性や公共施設の充実度なども考える必要が出てくるでしょう。 |

| 子供の進学 | 子供の進学に合わせて家を購入する場合もあります。特に、有名な小学校の学区内などは人気があり、将来的な資産価値の維持も期待されます。このタイミングで家の購入を検討する場合は、教育環境に焦点を当てて選択すると良いでしょう。 |

| 子供の独立 | 子供が独立した後、老後の生活を見据えて家を購入することも考えられます。こうした場合には、老後の資金計画をよく検討する必要があるでしょう。年金収入や月々の支出を想定した、慎重な計画を立てることが重要です。 |

| 定年退職 | 定年退職を契機に新しい家を購入する場合もあります。仕事を辞めた後のセカンドライフを楽しむために新たな環境を求める人が多いようです。生活を充実させるだけでなく、身辺整理を考えて小さな家に住み替えるという考え方もあります。 |

家を購入する時は、単純に「早い方が良い」「遅い方が良い」ではなく、3つの軸を中心にしっかり考えて、自分なりの最適なタイミングを見つけ出すことが重要になります。

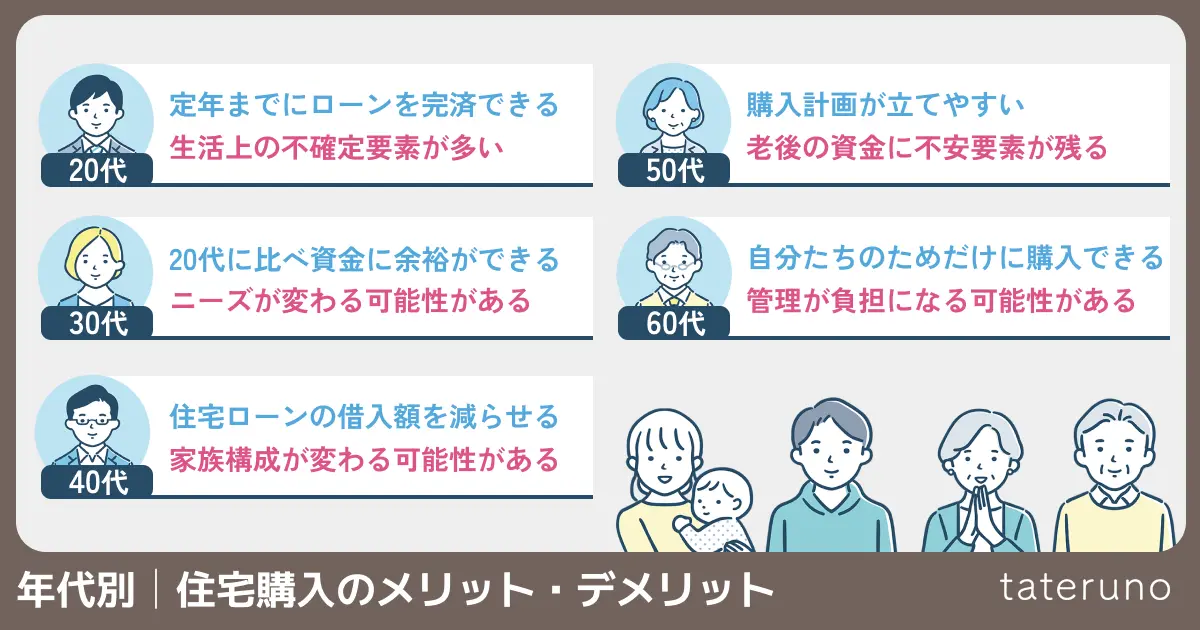

年代別|住宅購入のメリット・デメリット

住宅の購入は、年代によってメリットやデメリットが大きく異なります。年収や貯蓄額、家族構成の変化だけでなく、住宅ローンの組み方や将来設計においても、購入する年代が与える影響は大きなものです。

本章では、住宅購入における年代別のメリット・デメリットを詳しく解説します。ぜひ、最適な購入タイミングを見つけるためのヒントにしてください。

20代|住宅ローンを最大限に活用できる

住宅ローンの返済を考えると、返済開始年齢は早ければ早いほど完済の年齢も早くなりますから、20代で返済を始めれば老後の暮らしの負担が少なくなります。一方で、転勤や転職をする可能性も高く、経済状況が不安定なのが不安要素です。

20代で家を購入する場合のメリット

- ①住宅ローンの返済期間を長く設定できる

-

20代で家を購入すると、住宅ローンの返済期間を長く設定して月々の返済額を抑えることができます。ひと月ごとに支払うべき金額が減るので、日常生活における経済的な負担が軽くなるでしょう。

- ②家賃を支払う期間が短くなる

-

20代で家を購入すれば、賃貸住宅に住む期間が短くなり、家賃を支払う期間が減少します。家賃はずっと支払い続けると莫大な金額になりますから、支払う期間が短いほど貯蓄には余裕ができます。

- ③老後の生活に余裕が生まれる

-

20代で返済を始めることができれば、定年退職までに住宅ローンを完済できる可能性が高く、定年後の生活に余裕が生まれます。

20代で家を購入する場合のデメリット

- ①借入可能額が少なくなる

-

20代は一般的にまだ年収が少ないため、金融機関からの融資額が制限され、住宅ローンを利用しても理想の家を購入できる資金を用意できない可能性があります。

- ②生活上の不確定要素が多い

-

どんなライフイベントが起こるかわからないため、購入した家が将来の自分の需要とズレてしまうかもしれません。仕事の転勤や家族構成の変化などがあると、せっかく購入した家を手放すようなケースも考えられます。

30代|収入が安定し将来の見通しが立てやすい

令和5年度住宅市場動向調査によれば、30代は最も多く住宅を購入している年代です。20代と比較して収入が安定してきて将来の見通しが立てやすい一方で、返済期間の設定によっては定年後に住宅ローンの返済が残ってしまう可能性があります。

30代で家を購入する場合のメリット

- ①資金にゆとりができる

-

30代は20代と比べて年収が増加し、資金に余裕ができるため、理想の家が購入しやすくなるでしょう。

- ②住宅ローンの審査が通りやすく、返済の見通しが立てやすい

-

30代になると年収や生活が安定してくるため、住宅ローンの審査が通りやすくなり、返済の見通しも立てやすいです。

30代で家を購入する場合のデメリット

- ①生活の変化で家に求める条件が変わる可能性がある

-

30代はまだ若く、転職や転勤などを機に生活様式が変化するかもしれません。それに伴って、家に求める希望条件が変わる可能性があります。

- ②繰り上げ返済が必要になる可能性がある

-

返済期間の設定によっては定年後にも住宅ローンの返済が残っている場合があります。老後の生活のことを考えて繰り上げ返済を検討する必要があるかもしれません。

40代|資金面に余裕ができ、住宅ローンの借入額が減らせる

令和5年度住宅市場動向調査によれば、40代は30代の次に住宅を購入している年代です。30代よりもさらに資金面に余裕が生まれ、住宅ローンの借入額そのものを減らせる可能性が高い一方で、子供がいる場合は進学などのお金がかかる時期と、住宅購入の支払いタイミングが重なってしまうかもしれません。

40代で家を購入する場合のメリット

- ①住宅ローンの借入額を減らすことができる

-

40代で家を購入する場合、30代よりも年収や貯蓄が増加している可能性が高いため、住宅ローンを利用する場合でも多くの頭金を用意できます。結果として借入額を減らすことができ、総支払い額も減少します。

- ②生活が安定し、購入計画が立てやすくなる

-

40代になると職業や生活様式が安定していることが多く、不確定要素が少なくなるため、購入計画が立てやすくなります。

40代で家を購入する場合のデメリット

- ①35年ローンは組みづらい

-

40代で住宅ローンを利用する場合、35年の長期ローンを組むのが難しいことがあります。これにより、返済期間を短く設定せざるを得なくなり、月々の返済額が増加する可能性があります。

- ②賃貸住宅に支払う家賃が増加する

-

家を購入せずに賃貸住宅に長く住んだ場合、家賃の支払い額が累積的に増加していきます。

- ③家族形態が変化する可能性がある

-

子供がいる場合、年齢によっては数年もしないうちに子供が独立し、部屋が空いてしまう可能性があります。注文住宅の場合、初めから子供部屋はつくらないか、他に流用可能なつくりにするなどの工夫が必要です。中古や建売住宅を買う場合も、各部屋の数年後の用途まで考えて購入しましょう。

- ④他の大きな出費とタイミングが重なる可能性がある

-

子供がいる場合、大学進学などの大きな費用がかかるタイミングとの兼ね合いに注意しなければなりません。

50代|生活様式に大きな変化がないため、購入計画が立てやすい

令和5年度住宅市場動向調査を見ると、50代は中古住宅の需要が高い年代です。他の年代と比べて新築志向が低いのは、経済面だけでなく、生活の質や家族との関係、健康面での配慮など、多角的な視点から判断した結果だと考えられます。

50代で家を購入する場合のメリット

- ①家族形態によって家の広さが最小限で済む

-

50代になると子供がいても独立している可能性が高いため、家の広さを最小限に抑えることができます。これにより、家の購入費用を削減できます。

- ②生活様式に大きな変化がないため、購入計画が立てやすい

-

50代以降は生活様式に大きな変化がないことが予測されるため、購入計画が立てやすいです。

- ③住宅ローンの借入額が少なくて済む

-

50代はある程度の年収と貯蓄があると考えられるので、住宅ローンを借りる場合でも多くの頭金を用意できます。結果として借入額を減らすことができ、総支払い額も減少します。

50代で家を購入する場合のデメリット

- ①住宅ローンの利活用が難しい

-

50代以降では返済期間がどうしても短くなってしまうため、無理のない返済計画を立てるのが難しく、用意できる頭金の金額や年収によっては住宅ローンを組めない可能性があります。

- ②老後の資金に不安要素が残る

-

住宅購入に多額の資金を割いてしまうと生活費に影響し、老後の資金に不安要素が残る可能性があります。

60代|自分たちのためだけの家が購入できる

令和5年度住宅市場動向調査を見ると、60代以上になると50代と比べて定年後の住み替えの需要から注文住宅や分譲集合住宅を購入する割合が高くなる傾向にあります。子供が独立した後に、終の棲家として自分たちだけの家を購入できるのは魅力的ですが、住宅ローンの借入に制約があるなど60代ならではの不安要素もあります。

60代で家を購入する場合のメリット

- ①自分たちの利便性だけを追求した家の購入が可能

-

夫婦で暮らすために必要な最小限の広さにしたり、バリアフリーに配慮したりするなど、子供のことを考えずに自分たちの生活に合わせた家を購入することができます。

- ②住宅ローンの借入額が少なくて済む

-

退職金や年金、貯蓄を活用することで住宅ローンの借入額を少なくすることができます。場合によっては借入をせずに購入することも選択肢に入るでしょう。

- ③相続税対策になる

-

不動産は取引される時価(実勢価格)と相続税がかかる基準となる価格(相続税評価額)に大きな差があります。そのため、将来子供や孫に相続する際に相続税が発生する金額の財産がある場合、現金で相続するより不動産で相続した方が相続税の負担が小さくなります。

60代で家を購入する場合のデメリット

- ①資金が固定化され、すぐに動かせなくなる

-

現金であれば何か不測の事態が起きた時でもすぐに資金が動かせますが、不動産として所有している場合柔軟性の低下は避けられません。

- ②家の維持・管理が負担になる可能性がある

-

家は購入して終わりではなく、長く快適に住むためには定期的なメンテナンスが必要です。年齢とともに増加する住宅メンテナンスが、身体的・経済的に負担に感じることが多くなるかもしれません。

- ③住宅ローンの利活用が難しい

-

住宅ローンは借入時の年齢は65~70歳前後、完済時の年齢は80歳前後を上限として設定していることが多いため、60代であれば借入自体は可能でしょう。しかし、健康面での審査が厳しくなったり、返済期間を短く設定せざるを得なかったりして、十分な金額を借りることができない可能性があります。

年代別|家を購入するときの注意点をQ&Aで解説

家の購入を検討する時、年齢に関する悩みや疑問は尽きません。若い世代からシニア層まで、それぞれの年代で抱える課題や注意すべきポイントは異なります。

本章では、年代別の注意点をQ&A形式でわかりやすく解説しますので、ぜひ参考にして家を買うタイミングを考えてみてください。

35歳で家を買うのは遅いでしょうか?

35歳は家を買うのに遅い年齢ではありません。年収や貯蓄の面でも、住宅ローンの審査において不利になることはないでしょう。

もし、「家を買うのに35歳では遅い」と聞いたことがあるなら、それは「35年ローンを組んだ時、定年退職までに完済できるかどうか」という点を重視した観点と考えられます。

しかし、返済期間が長いということはメリットだけではなく、利息を支払う期間も増えるため最終的な総支払額が大きくなってしまうというデメリットもあります。自分の年収やライフプランのバランスをよく考えて、最適な返済期間を設定しましょう。

40歳は家を買うか賃貸かどちらが良いでしょうか?

ライフスタイルや家族構成、経済状況は人それぞれなので、誰にとってもこれが正解という答えはありませんが、国土交通省の令和5年度住宅市場動向調査では家を買うメインの層は30代と40代で、注文住宅では購入者の5人に1人が40代です。

ただし、子供がいる場合は進学費用などの教育費との兼ね合いや、子供が独立した場合に部屋をどうするのかなどのタイミングが難しい時期ではあります。自分自身だけでなく家族のこともよく考えて検討する必要があるでしょう。

50歳で家を買う時に特に注意する点は何ですか?

50歳は子育てが落ち着き、老後を見据えた家選びが始めやすい時期です。この年代で家を買う時の注意点として、特約付きの団体信用生命保険の年齢制限があります。

団体信用生命保険とは?

団体信用生命保険は、住宅ローンの契約者が返済の途中で死亡したり、事故や病気で重大な障害が残ってしまったりして返済が困難になった場合に、生命保険会社が残代金分を肩代わりして金融機関に支払ってくれる保険です。

この団体信用保険には、保障範囲にがんや3大疾病を含める特約が付いているものがありますが、特約付きの多くは加入時の年齢に「40歳まで」「50歳まで」といった制限が付いています。

年齢制限によって特約付きの団体信用生命保険に加入できないけれど、がんや3大疾病には備えたいという場合は、別途民間の特定疾病保険に加入する必要があります。

60歳でも住宅ローンは組めますか?

多くの住宅ローンは申込可能年齢が20歳以上70歳以下なので、60歳で住宅ローンを組むことは可能です。ただし、完済時の年齢は80歳未満と決まっているため、返済を短期間で終えなければなりません。

健康面や資金面で通常の住宅ローンの契約が難しい場合、「親子リレーローン」や「リバースモーゲージ型住宅ローン」を利用するという選択肢もあります。通常とは内容が異なるローンなので、契約する時は仕組みをよく理解して、納得してから契約するようにしましょう。

親子リレーローンとは?

親子リレーローンは、親子で1つの住宅ローンを契約し、二世代に渡りリレー方式で返済を行う住宅ローンです。親子で持ち分を決めて初めは親が返済を開始し、親が持ち分を完済する・親が退職する・親が亡くなるなどした後は子供が残りの返済を引き継ぎます。

子供の年齢をもとに借入期間を算出するため、60歳以上でも長期の借入が可能です。

契約には条件がありますが、親子それぞれが住宅ローン控除を受けられる可能性があるなど、うまく利活用できれば様々なメリットがあります。

ただし、子供が新たに別の住宅ローンを組みにくくなるなどの懸念点もありますので、契約する時は家族で十分に話し合って将来的なライフプランをよく考え決定しましょう。

リバースモーゲージ型住宅ローンとは?

リバースモーゲージ型住宅ローンは、自宅を担保に借入を行い、契約者が生きている間は利息分のみを返済し、亡くなったら自宅を売却して元本を返済するという特殊な住宅ローンです。

「ノンリコース型」と「リコース型」の2種類があり、それぞれ以下のような特徴があります。

- ノンリコース型

-

自宅の売却金額が借入金額を下回っても不足分が請求されないが、リコース型と比べて適用金利が高い

- リコース型

-

自宅の売却金額が借入金額を下回った場合不足分が請求されるが、ノンリコース型と比べて適用金利が低い

融資限度額は担保評価額の50~60%程度に制限されているため、住宅購入時に満額を借り入れることはできません。また、月々の支払いは利息のみで済みますが、元本が減らないため利息の支払いは契約者が生きている間ずっと続きます。

家を買うなら何歳がベストですか?

家を買うのに最適なタイミングは人によって異なりますが、国土交通省の令和5年度住宅市場動向調査によれば平均年齢は44歳前後、住宅金融支援機構の2023年度フラット35利用者調査によれば中央値は42歳です。

実際には、単純に年齢だけでなく年収やライフイベントのことも考えて自分なりのベストなタイミングを探る必要があります。

家を買ってはいけない年齢はない

家をいつ購入するべきかはそれぞれのライフスタイルや経済的な状況、将来の計画に大きく依存するため、何歳なら良くて何歳以上はダメといったような、一概に家を買ってはいけない年齢というものはありません。

しかし、住宅ローンを借りる場合、年収とローンのバランスが重要であることはどのタイミングであっても間違いないでしょう。理想の家が完成しても、ローンの返済に追われて生活が苦しくなってしまっては元も子もありません。ローンの返済が生活費や他の貯蓄目標を圧迫しないように注意する必要があります。

家の購入はその後の人生にも影響のある大きな出来事で、慎重な検討が必要です。ぜひ、本記事を参考に自分の状況と照らし合わせて、購入に最適な時期を考えてみてください。

- 国土交通省「令和5年度住宅市場動向調査_報告書」

- 住宅金融支援機構「2023年度フラット35利用者調査」

イエココロのWEBサイト「自慢の注文住宅集めました。」では、群馬・栃木・宮城・山形を中心とした工務店情報やモデルハウス情報のほか、多数の「建築実例」を紹介しています。お近くにお住まいの方は、ぜひチェックしてください。